Berufsunfähigkeitsversicherung

Wir unterstützen Sie beim Thema Berufsunfähigkeitsversicherung

Brauche ich das überhaupt? Wie wahrscheinlich ist es denn, dass ich berufsunfähig werde? Zahlt die BU-Versicherung auch bei längerer Krankheit? Das ist nur ein kurzer Auszug aus alltäglichen Fragen, die wir zum Thema Berufsunfähigkeitsversicherung hören.

Kurzum: Wenn Sie Ihre monatlichen Kosten zum Beispiel für Miete und Einkäufe von Lebensmitteln für Ihr restliches Lebens aus Ersparnissen zahlen können, benötigen Sie keine BU-Versicherung. Sofern das nicht der Fall ist gilt:

Jeder Arbeitnehmer, Freiberufler oder Selbstständige braucht eine BU-Versicherung, wenn er von seinem regelmäßigen Einkommen lebt.

Übersicht

Wie wertvoll ist Ihre Arbeitskraft eigentlich?

Bei einem monatlichen Einkommen von 3.000 € brutto verdienen Sie in 40 Jahren ungefähr 1,4 Millionen Euro (= Wert der Arbeitskraft). Wenn Sie diesen Betrag schon heute auf Ihrem Konto vorfinden – herzlichen Glückwunsch, Sie müssen ab hier nicht mehr weiterlesen.

Der Wert der Arbeitskraft kann mit der folgenden Formel ganz einfach selbst berechnet werden:

Monatliches Einkommen × 12 Monate × Anzahl der Erwerbsjahre = Wert der Arbeitskraft

Was passiert bei längerer Krankheit und was leistet der Staat?

Ein Angestellter erhält von seinem Arbeitgeber in der Regel eine Lohnfortzahlung für 6 Wochen. Nach Ablauf der Lohnfortzahlung bekommt er ein Krankengeld von seiner Krankenkasse. Das Krankengeld beträgt 70% vom Brutto allerdings höchstens 90% vom Netto.

Von diesem Betrag zahlt er dann noch Beiträge zur Arbeitslosen-/ Renten-/ und Pflegeversicherung. Man muss kein Mathematiker sein, um zu erkennen, dass es zum vorherigen Einkommen eine ordentliche Lücke gibt.

Die private Absicherung des Krankentagegeldes zählt ebenfalls zur Absicherung der Arbeitskraft. Die Lücke zum aktuellen Einkommen kann meist zu einem sehr geringen Monatsbeitrag geschlossen werden.

Nach 78 Wochen endet bei einem gesetzlich Versicherten der Anspruch auf Krankengeld. Spätestens jetzt wird geprüft, ob Anspruch auf eine Erwerbsminderungsrente (EWR) besteht.

Anspruch auf Erwerbsminderungsrente hat, wer:

- Keine 6 Stunden pro Tag arbeiten kann

- Seit mindestens 5 Jahren in der gesetzlichen Rentenversicherung versichert ist und…

- …von diesen 5 Jahren mindestens 3 Jahre Pflichtbeiträge gezahlt hat

Zu Punkt 1) sollte erwähnt werden, dass es egal ist, welcher Beruf ausgeübt werden kann. Wenn der Fitnesstrainer keine Leute mehr coachen, aber im Supermarkt arbeiten kann, gibt es keine Erwerbsminderungsrente. Diese Reglung gilt für jede Berufsgruppe – egal ob Akademiker, Handwerker, Rechtsanwalt etc.

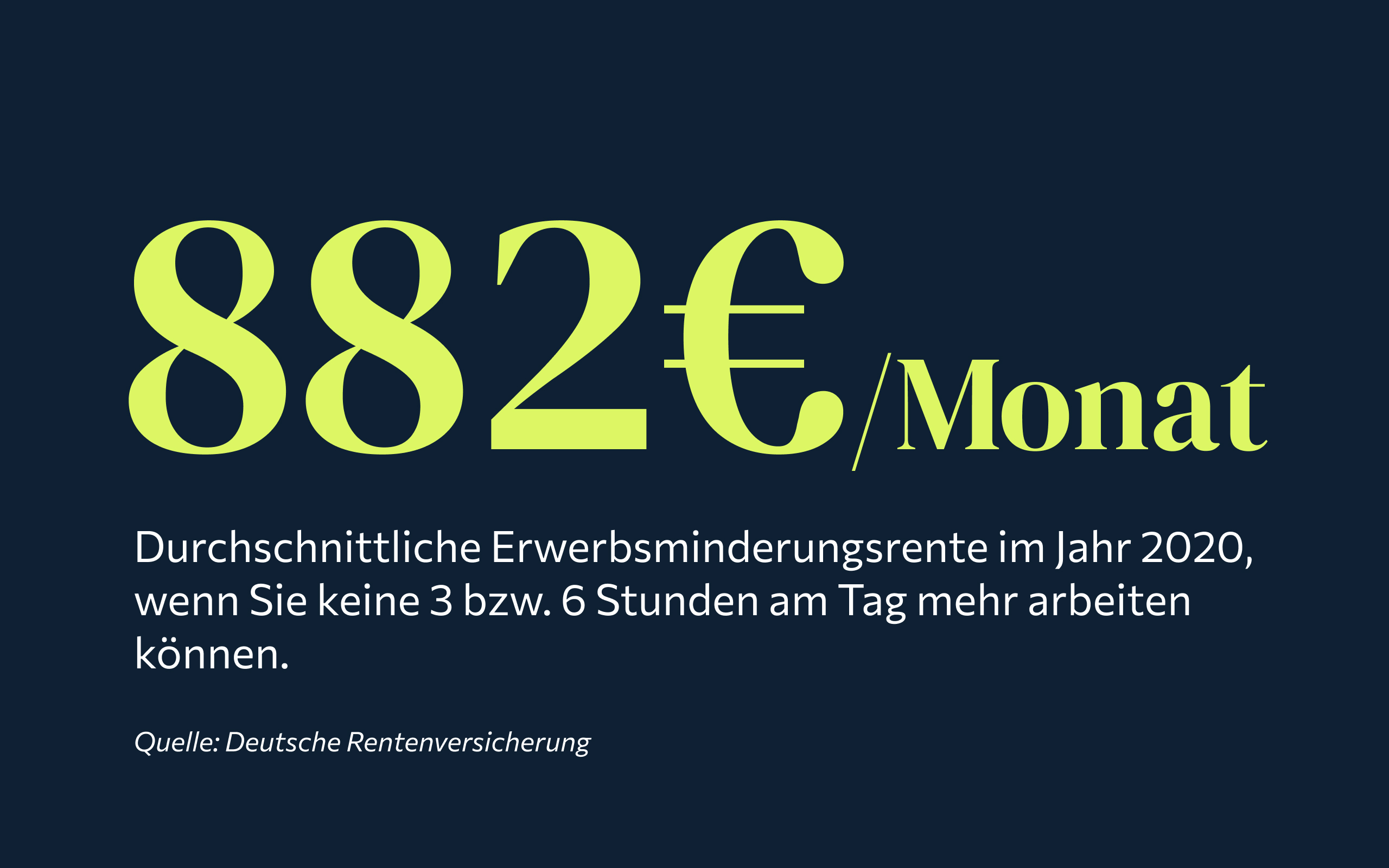

Man unterteilt in halbe und volle Erwerbsminderungsrente. Die volle Erwerbsminderungsrente erhält, wer nicht mehr als 3 Stunden pro Tag erwerbstätig sein kann. Die halbe Erwerbsminderungsrente erhält, wer zwischen 3 und 6 Stunden pro Tag erwerbstätig sein kann.

Die durchschnittlich gezahlte volle Erwerbsminderungsrente betrug 2020 knapp 882€ pro Monat. Wie hoch der persönliche Anspruch ist, erfährt man mit einem Blick auf die Renteninformation, die man einmal pro Jahr von der deutschen Rentenversicherung erhält.

Die Leistung des Staates erfolgt getreu dem Motto „zum Leben zu wenig, zum Sterben zu viel“. Wenn Sie nicht auf diese Grundsicherung angewiesen sein möchten, sollten Sie sich mit einer Berufsunfähigkeitsversicherung auseinandersetzen.

Die Gesundheitsfragen beim Abschluss einer BU-Versicherung:

Der erste Schritt zu einer guten Berufsunfähigkeitsversicherung ist die saubere Aufarbeitung der Gesundheitshistorie. Immer wieder hört man von Quacksalbern die ihren Kunden erzählen: „Ach, das und das und das brauchst Du nicht angeben“. Das stimmt nicht. Innerhalb der abgefragten Zeiträume (5 bzw. 10 Jahre) ist alles anzugeben, wonach der Versicherer fragt.

Zu einer sauberen Aufarbeitung der Gesundheitshistorie gehört eine Selbstauskunft von Ihnen und falls notwendig auch eine aktuelle Stellungnahme Ihres Arztes, wenn Sie nicht mehr ganz gesund sind. Sofern Sie nicht mehr wissen, wann Sie weshalb beim Arzt waren, holen wir diesen gerne mit ins Boot, indem wir Ihre Patientenakte bei ihm anfordern. Nur so können wir alle möglichen Hürden bewältigen, bevor es im Anschluss an die Auswahl des Versicherers geht.

Bedenken Sie immer: Der Antrag zur BU-Versicherung wird in die Risikoprüfung des Versicherers weitergeleitet. Dort sitzt eine Person, die Sie nicht kennt und lediglich Ihre Angaben auf dem Papier sieht. Wenn die Gesundheitsfragen nachlässig beantwortet wurden, kann sich der Risikoprüfer kein umfängliches Bild von Ihrem Zustand machen. Die Folge sind vermeidbare Ablehnungen und Risikozuschläge. Je weniger Mühe man sich gibt, desto weniger Mühe gibt sich der Risikoprüfer.

Zusätzlich ist die detaillierte Schilderung der Krankheitshistorie auch für den Leistungsfall wichtig. Wurden Krankheiten verschwiegen bzw. bewusst nicht angegeben, kann der Versicherer die Leistung verweigern.

Worauf Sie bei einer BU-Versicherung achten sollten

Bei einer existenzielle Absicherung wie die Berufsunfähigkeitsversicherung gibt es viele Dinge zu beachten. Einen kleinen Auszugder wichtigsten Merkmale finden Sie hier:

- Ausreichende Rentenhöhe

- Welches Endalter wird festgelegt?

- Versicherer mit Finanzstärke und Erfahrung im BU-Bereich

- Nachversicherungsgarantien (Anpassung der Rentenhöhe während der Vertragslaufzeit)

- Tarife und Bedingungswerke auf mögliche Stolpersteine prüfen

- Einstufung Ihres Berufs

- Und viele weitere, meist individuelle Punkte

Unser Vorgehen

Um für Sie das optimale Ergebnis rauszuholen, starten wir für jeden Interessenten vor der Auswahl des Versicherers eine Vorabanfrage bei fast allen Anbietern – selbstverständlich anonym. Die Vorabanfrage soll zeigen, welche Gesellschaft einen Antrag mit dem derzeitigen Gesundheitszustand annehmen würde. So kann die Auswahl aus allen Marktteilnehmern eingegrenzt werden.

Was kostet eine gute Berufsunfähigkeitsversicherung?

Der Beitrag für eine gute Berufsunfähigkeitsversicherung ist vorerst zweitrangig. Zuerst wird geprüft, welche Gesellschaft Sie versichern würde, bevor es im Anschluss an die Auswahl des Bedingungswerks geht. Erst dann werden die Angebote der Versicherer nach Monatsprämien selektiert.

Die monatlichen Kosten hängen von vielen Faktoren wie zum Beispiel dem Alter, dem Beruf, dem Gesundheitszustand und der gewünschten Absicherungshöhe ab. Eine gute Berufsunfähigkeitsversicherung kann dementsprechend zwischen 30 € und 250 € monatlich kosten.

Beispiel für einen 25-jährigen Studenten mit 1000€ Absicherung:

Beitrag zwischen 28,95 € und 44,25 € monatlich

Beispiel für einen 38-jährigen Einzelhandelskaufmann mit 1750 € Absicherung:

Beitrag zwischen 95,98 € und 184,73 € monatlich

Das könnte Sie auch interessieren

Wir unterstützen Sie beim Thema Haftpflichtversicherung

Die Privathaftpflichtversicherung ist in Deutschland nach der Krankenversicherung die wichtigste Absicherung im privaten Bereich. Die Verbraucherzentrale sagt: Ein absolutes Muss für jeden.

Was ist in einer Privathaftpflicht versichert?

- Personenschäden

- Sachschäden

- Vermögensschäden