Vorurteil Nr. 1 – Die PKV wird mit Kindern zu teuer

In der privaten Krankenversicherung wird für jede Person ein eigener Beitrag fällig. Dies ist in der gesetzlichen Krankenversicherung anders geregelt. Hier sind Kinder kostenfrei über die Eltern familienversichert. Nun muss jedoch folgendes beachtet werden.

Wer sich privat versichern kann (Selbstständiger, oder Angestellter mit einem Jahreseinkommen von über 69.300€ stand 2024), zahlt in der GKV meist den Höchstbeitrag, da sich der Beitrag anhand des Einkommens errechnet. Dieser liegt inkl. Pflegeversicherung und ohne Krankentagegeld bei über 1.000€ monatlich. In der privaten KV setzt sich der Beitrag aus diesen drei Komponenten zusammen:

- Eintrittsalter

- Gesundheitszustand bei Eintritt

- Leistungsniveau des Tarifs

In der PKV (durchschnittlicher Tarif, solide Leistungen, gute Beitragsstabilität) zahlt der Hauptversicherte je nach Alter folgende Beiträge:

| Alter | Beitrag monatlich |

| 25 Jahre | 354,16€ |

| 35 Jahre | 461,59€ |

| 45 Jahre | 512,82€ |

| 55 Jahre | 607,14€ |

| 65 Jahre | 746,38€ |

Für jedes Kind kann man eine monatliche Prämie von ungefähr 150€ veranschlagen. Ab 3 Kindern kommt man mit einem durchschnittlichen Tarif (leistungsstärker als die GKV) auf einen recht ähnlichen Beitrag im Verhältnis zur GKV. Erst ab dem 4. Kind ist die PKV teurer, aber:

Kinder sind in der PKV nur ein „zeitlich begrenztes Übel“. Beginnen die Kids eine Ausbildung, beenden ihr Studium oder starten generell ins Berufsleben, müssen sie sich – sofern Einkommen unter der Jahresarbeitsentgeltgrenze – wieder in der gesetzlichen Krankenversicherung pflichtversichern. Der PKV-Beitrag für die Kinder muss also nicht dauerhaft, sondern in der Regel maximal bis zum 25. Lebensjahr gezahlt werden.

Fallen die Kinder wieder raus, hat der Versicherungsnehmer lediglich noch seinen eigenen Beitrag zu entrichten. Dieser liegt deutlich unter dem Beitragssatz der gesetzlichen Krankenversicherung.

Es ist also schlichtweg falsch, zu behaupten, dass die PKV mit Kids zu teuer sei. Wie immer hängt es von der persönlichen Situation und den Zukunftswünschen des Einzelnen ab. Planen Sie eine Großfamilie zu gründen, würden wir vom Schritt in die PKV abraten. Bei 4 Kindern und weniger, kann man durchaus gute Konzepte erstellen, die dafür Sorge tragen, dass Ihre Sprösslinge bestmöglich abgesichert sind.

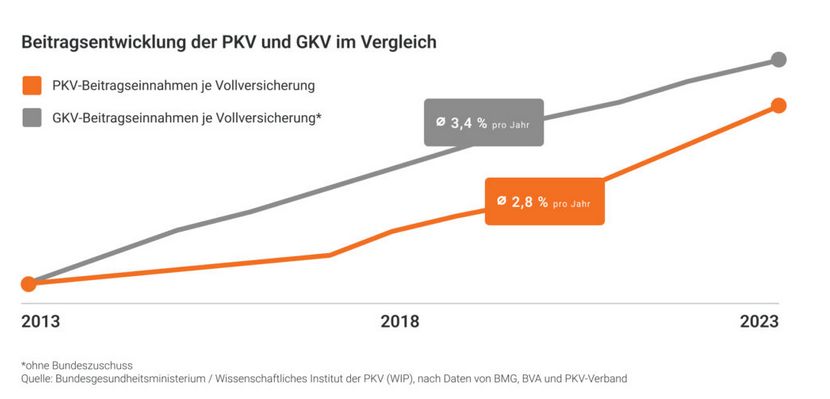

Vorurteil Nr. 2 – Die PKV steigt häufiger und stärker als die GKV

Ein Klassiker, doch woher kommt dieses Gerücht eigentlich? Wie alles Negative, verbreiten sich solche Storys sehr gerne beim allgemeinen Stammtischgeplaudere. Nichts Anderes hat es damit auf sich. Die gesetzliche Krankenversicherung ist in den letzten 10 Jahren nachweislich stärker angestiegen als die private Krankenversicherung.

Natürlich gibt es auch vereinzelt PKV-Tarife, die die Entwicklung der GKV übersteigen, jedoch vermeidet man einen Fehltritt in solche Tarife einfach und unkompliziert durch eine zielgerichtete Beratung, in der eben nicht nur der Preis eine Rolle spielt, sondern vor allem die Hintergrundzahlen zu Tarifen und dem Versicherer.

Vorurteil Nr. 3 – Wer einmal in der PKV versichert ist, kommt nie wieder raus

Andersherum wird ein Schuh draus. Welchen Grund gäbe es denn, zurück in die GKV zu wechseln? Der höhere Beitrag und die geringere Leistung können es kaum sein. Dieses Vorurteil ist zumindest als „Teilmythos“ abzutun, denn es stimmt nicht bzw. nicht ganz.

Grundsätzlich wird es bei den gesetzlichen Krankenkassen natürlich nicht gerne gesehen, wenn sich jemand aus dem Solidarprinzip verabschiedet, jahrelang Beiträge über die PKV einspart und dem Kollektiv dann im älteren Lebensabschnitt wieder zur Last fällt. Es ist jedoch durchaus möglich, wieder zurück in die gesetzliche KV zu kommen. Vor dem 55. Lebensjahr ist eine Rückkehr in die GKV beispielsweise in folgenden Fällen möglich:

- Sie sind Angestellter und werden von der Jahresarbeitsentgeltgrenze überholt (69.300€ in 2024). Sie haben nun das einmalige Wahlrecht, sich dauerhaft von der Versicherungspflicht befreien zu lassen, oder in die gesetzliche Krankenversicherung zurückzukehren.

- Sie nutzen das neue Teilzeitbrückengesetz und reduzieren für eine kurze Zeit Ihre Arbeitszeit, um einkommenstechnisch künstlich unter die JAEG zu fallen. Damit unterliegen Sie wieder der Versicherungspflicht und können in die GKV zurückkehren.

- Sie sind selbstständig, geben Ihre Selbstständigkeit auf und starten in ein Angestelltenverhältnis mit einem Einkommen unter der JAEG. Dies nennt sich dann „Statuswechsel“.

Über dem 55. Lebensjahr greifen die o.g. Auswege nicht mehr. Lediglich einige wenige Möglichkeiten im Graubereich der Rechtssprechung führen z.B. über die Familienversicherung oder das Ausland zurück in die GKV. Diesen Punkt möchten wir allerdings an dieser Stelle nicht weiter thematisieren, da wir ganz klar der Ansicht sind, dass eine private Krankenversicherung immer langfristig gedacht werden muss. Das nächste Vorurteil stellt unter Beweis, dass die PKV auch im Alter bezahlbar bleiben kann.

Vorurteil Nr. 4 – Die PKV wird im Alter zu teuer

Unser Lieblingsvorurteil! Nichts ist abwegiger als die Pauschalbehauptung a la „die PKV wird im Rentenalter zu teuer, das kann ich mir nicht leisten“. Rollen wir das ganze einmal von vorne auf:

Die GKV im Alter

In der GKV bemisst sich der Beitrag immer am Einkommen. Was viele nicht wissen ist, dass im Alter alle Einkünfte zur Berechnung der Prämie herangezogen werden, die Sie haben. Natürlich fallen darunter auch Einnahmen aus Vermietung + Verpachtung sowie Einnahmen aus privaten Lebens- und Rentenversicherungen. Anhand Ihrer Altersvorsorge kann somit leicht errechnet werden, wie hoch Ihr Beitrag ab dem 65. bzw. 67. Lebensjahr sein wird. Bei Gutverdienern liegt dieser im Schnitt bei ca. 470,00€ monatlich.

Die GKV lebt von der Hand in den Mund. Alle Einnahmen, die reinkommen, werden sofort wieder für die Menschen verwendet, die Leistungen in Anspruch nehmen. Es werden also keine Rückstellungen gebildet. Ferner gibt es keine Vorsorgekomponenten für später, also keine Möglichkeit z.B. im aktiven Erwerbsleben freiwillig etwas mehr zu zahlen, um später einen günstigeren Beitrag zu haben.

Die PKV im Alter

Vorweg möchten wir erwähnen, dass die Personen, die sich ab dem 60. Lebensjahr über eine zu hohe PKV-Prämie beschweren häufig die Personen sind, die zu Vertragsbeginn ausschließlich auf den Beitrag geachtet haben. Möglichst günstig sollte es sein, damit die Ersparnis möglichst hoch ausfällt. Das man damit langfristig zwangsläufig auf die Nase fällt wurde nicht bedacht. Wir möchten allerdings nicht alle über einen Kamm scheren. Oft liegt es auch am unfähigen Berater, der es verbummelt hat, den Kunden vernünftig aufzuklären und zu beraten. Bei über 100.000€ Versicherungsvermittlern und Versicherungsmaklern in Deutschland hat nur ein klitzekleiner Teil wirkliches Know-How im Bereich der PKV. Die Quintessenz dieses Abschnittes ist: „Wer in jungen Jahren ein bisschen mehr zahlt (und damit immer noch weniger als in der GKV), wird in älteren Jahren weniger zahlen (auch weniger als in der GKV).“

Die PKV funktioniert nach dem Kapitaldeckungsverfahren. Es wird schon zum Einstieg damit gerechnet, dass die Ausgaben in höheren Altersklassen ansteigen werden. Deshalb zahlt jeder PKV-Kunde bereits zu Vertragsbeginn 10% mehr als eigentlich notwendig. Dieser Mehrbeitrag wird „gesetzlicher Beitragszuschlag (GBZ)“ genannt. Er ist eine Form der Altersrückstellung und wird bis zum 60. Lebensjahr gezahlt. Ab dem 60. Lebensjahr entfällt der Beitragsanteil für den GBZ. Ab dem 65. Lebensjahr werden die gebildeten Altersrückstellungen beitragsmindernd angerechnet. Hieraus ergibt sich eine Beitragssenkung von durchschnittlich 10€ – 30€ pro Monat.

Ein weiterer Teil der Vorsorge ist die tarifliche Altersrückstellung. Der Teil Ihres Beitrags, der nicht akut für die Deckung von Ausgaben verwendet wird, wird verzinslich angelegt. Diese Verzinsung liegt zwischen 1% und 4%. Die Altersrückstellungen sammeln sich bis zum 65. Lebensjahr an (unabhängig vom Renteneintritt) und wirken dann beitragsstabilisierend. Sie sollen also etwaige Beitragserhöhungen ab dem 65. Lebensjahr abfangen bzw. abmildern.

Der wohl wichtigste Sicherungsmechanismus ist der optional einzuschließende Beitragsentlastungstarif. Durch den Wechsel in die PKV sparen Sie sich im Vergleich zur GKV (je nach Eintrittsalter) mehrere hundert Euro monatlich. Ein Teil dieser Ersparnis sollte bereits in jungen Jahren in einen Beitragsentlastungstarif investiert werden. Dieser sorgt wahlweise ab dem 65. bzw. 67. Lebensjahr für eine planbare Beitragssenkung in der vorher vereinbarten Höhe.

Wie viel der Beitragsentlastungstarif kostet und wie hoch die dadurch geltende Beitragsentlastung im Alter ist, zeigen wir Ihnen in Beispielen in der folgenden Tabelle:

| Gesellschaft | Alter des Kunden | Monatlicher Beitrag zum Beitragsentlastungstarif | Monatliche Beitragssenkung im Alter | Beitragsentlastung zum |

| HanseMerkur | 35 Jahre | 179,40€ | 600,00€ | 65. Lebensjahr |

| Allianz | 28 Jahre | 200,00€ | 800,00€ | 65. Lebensjahr |

| DKV | 46 Jahre | 198,08€ | 400,00€ | 65. Lebensjahr |

| Signal Iduna | 40 Jahre | 177,20€ | 500,00€ | 67. Lebensjahr |

| Continentale | 60 Jahre | 233,40€ | 300,00€ | 65. Lebensjahr |

Je früher man den Beitragsentlastungstarif in die eigene PKV integriert, desto effektiver ist er. Wenn Sie hier den 35-Jährigen bei der HanseMerkur und den 60-Jährigen bei der Continentale vergleichen, erkennt man das sehr gut. Die Effektiversparnis nach Abzug des Beitrags (lebenslang zu zahlen), ist deutlich größer.

Weitere Vorteile des Beitragsentlastungstarifs sind:

- Bei Selbstständigen kann der Beitrag voll steuerlich abgesetzt werden (je nach Steuersatz 25% – über 40% Rückerstattung mit der Steuererklärung)

- Für Angestellte ist der Entlastungstarif arbeitgeberzuschussfähig. Die Hälfe des Beitrags zahlt also Ihr Arbeitgeber. Im Beispiel des 28-Jährigen Allianz Versicherten bedeutet das einen monatlichen Nettobeitrag von 100,00€ für eine Beitragsentlastung in Höhe von 800,00€ ab dem 65. Lebensjahr.

Mit einem rechtzeitig abgeschlossenen Beitragsentlastungstarif braucht man definitiv keine Angst vor zu hohen Beiträgen im Rentenalter haben. An dieser Stelle greift wieder unser Motto: „Ein bezahlbarer PKV-Beitrag im Alter ist kein Ding der Unmöglichkeit“.

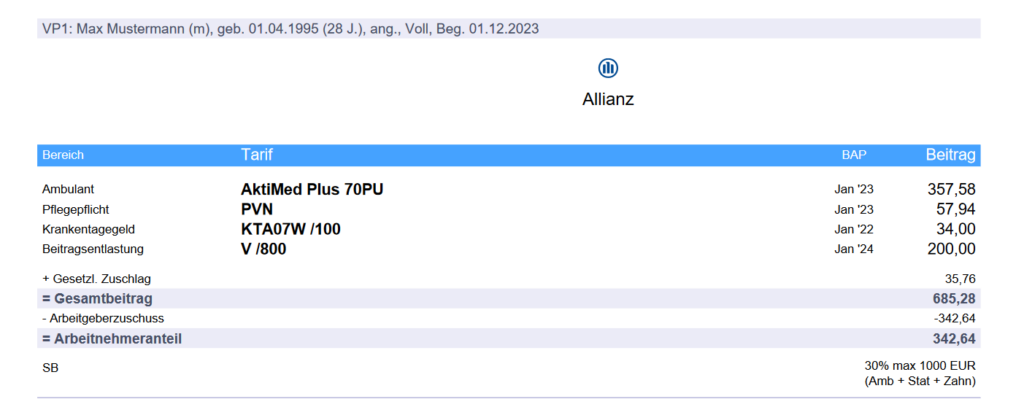

Folgend noch ein Beispiel, wie ein vernünftiger Versicherungsvertrag aussehen könnte. Wir betonen explizit, dass es sich bei diesem Beispiel nicht um eine Wertung der einzelnen Gesellschaften handelt. Wir möchten Ihnen lediglich darstellen, wie man einen PKV-Vertrag korrekt aufbaut.

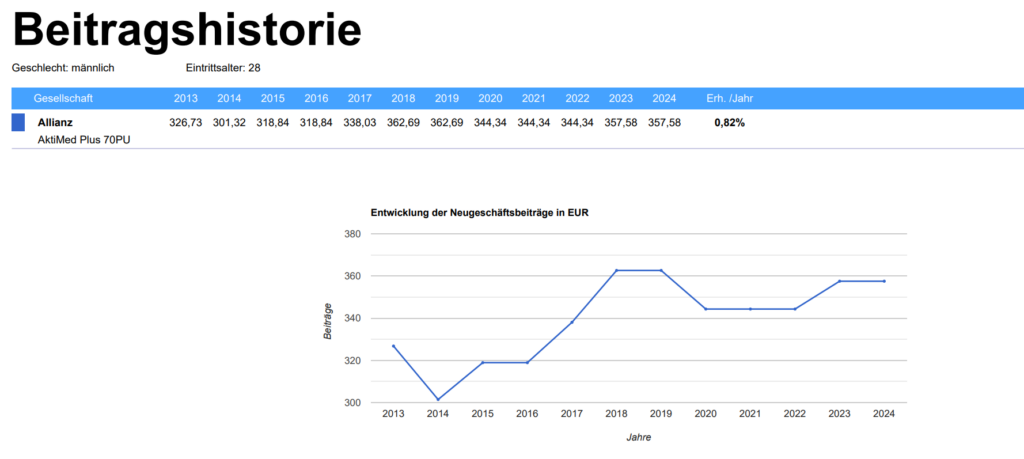

Beispielkunde: 28 Jahre jung, Allianz versichert, Tarif AktiMed Plus 70PU, Angestellt

Der Tarif AktiMed Plus 70PU hat in den vergangenen 11 Jahren eine durchschnittliche jährliche Steigerung von 0,82% erlebt.

Auf lange Sicht ist dies ein zu geringer Wert. Die durchschnittliche jährliche Anpassung liegt über alle Anbieter im Schnitt bei 2% – 3%. Nehmen wir nun an, dass sich der Tarifbeitrag jedes Jahr um 2,5% bzw. alle 4 Jahre um 10% erhöht, käme unser Musterkunde zum 67. Lebensjahr auf einen Gesamtbeitrag in Höhe von stolzen 1.058,44€ monatlich.

Durch die clevere Tarifgestaltung zum Eintritt in die PKV ist das jedoch nicht der Fall. Folgende Dinge passieren bis zum 67. Lebensjahr:

- Mit dem 60. Lebensjahr entfällt der gesetzliche Zuschlag (-35,76€ monatlich)

- Mit dem 65. Lebensjahr wird der Entlastungstarif aktiviert (-800,00€ monatlich)

- Mit dem Renteneintritt entfällt das Krankentagegeld (-34,00€ monatlich)

- Der Zuschuss der gesetzlichen Rentenversicherung beträgt 7,95% bis max. zur Hälfte des Gesamtbeitrages (maximal -159,00€ monatlich bei 2.000€ Monatsrente)

Exkurs: Zuschuss der gesetzlichen Rentenversicherung zur PKV

Die gesetzliche Rentenversicherung (GRV) tritt sozusagen für den entfallenden Arbeitgeberanteil ein. Dies tut sie in Höhe von 7,95% auf den Rentenzahlbetrag, jedoch maximal bis zur Hälfte des Gesamtbeitrages.

Berücksichtigt man alle Faktoren (Rentenversicherungszuschuss, Entfall Krankentagegeld, Entfall GBZ, Wirksamwerden Beitragsentlastung), liegt der Eigenbeitrag unseres Kunden nun noch bei schlappen 94,34€ monatlich.

Ein genialer Beitrag für eine vollumfängliche private Krankenversicherung mit sehr guten Leistungen.

Vorurteil Nr. 5 – Bei der PKV muss man immer in Vorleistung gehen

Jein! Stimmt nicht so ganz. Grundsätzlich sind Sie als Versicherter der Vertragspartner des Arztes. Das bedeutet, dass er die Rechnung für die Behandlung an Sie schickt. Handelt es sich nun um kleine Rechnungen, können diese vorab von Ihnen ausgelegt werden. Alternativ reicht man die Rechnung nach Erhalt bei der PKV-Gesellschaft ein und leitet den Geldbetrag nach erfolgter Erstattung einfach und unkompliziert an den Arzt weiter.

Richtig ist, dass es – anders als bei der GKV – keine Abrechnung per Chip-Karte gibt. Man kann jedoch problemlos eine direkte Abrechnung zwischen dem behandelnden Arzt / Krankenhaus und der Versicherung beantragen. Dies kann vor allem dann sinnvoll sein, wenn es sich um sehr hohe Rechnungen handelt (z.B. Krankenhausbehandlung oder Zahnersatz).

Hier kommen dann wiederum wir als Ihr Ansprechpartner zum Vorschein. Sie informieren uns rechtzeitig über die anstehende Behandlung. Wir klären alle Details mit Ihrem Versicherer und sorgen für eine direkte Erstattung an den Behandler.

Eine Ausnahme stellen geplante Behandlungen dar (z.B. Zahnersatz). Vor jeder geplanten Behandlung erhalten Sie einen Kostenvoranschlag. Diesen leiten wir zur Prüfung an den Versicherer weiter. Nach Erhalt der Kostenzusage kann die Behandlung starten. Ist die Behandlung beendet, die Rechnung eingereicht und weitgehend deckungsgleich mit dem Kostenvoranschlag, dauert es nun nicht die üblichen 4-6 Wochen zur Erstattung, sondern meist nur noch wenige Tage.

Ganz abgesehen davon, dass 90% der privaten Krankenversicherer inzwischen eine eigene Rechnungs-App anbieten. Über diese funktioniert die Einreichung schnell und ohne Komplikationen. Die Erstattung erfolgt erfahrungsgemäß auch deutlich schneller, als wenn man die Rechnungen per Post oder E-Mail einreicht.

Ganz gleich wie Sie es auch tun möchten -> stimmen Sie sich kurz mit uns ab. Wir empfehlen Ihnen die richtige Herangehensweise.