Wird die PKV im Alter unbezahlbar?

Es herrscht das Vorurteil, die PKV wäre im Alter aufgrund von Beitragsanpassungen zu teuer. Geht man es falsch an und setzt durchgehend nur auf „billig, billig, billig“, möchten wir dem nicht widersprechen. Sorgt man jedoch frühzeitig zielgerichtet für die PKV vor, ist ein günstiger & stabiler PKV-Beitrag im Rentenalter kein Ding der Unmöglichkeit. Mit dieser und weiteren Stammtischparolen räumen wir in unserem Artikel zu Vorurteilen gegenüber der PKV auf.

Hintergrundwissen – Bildung von Altersrückstellungen

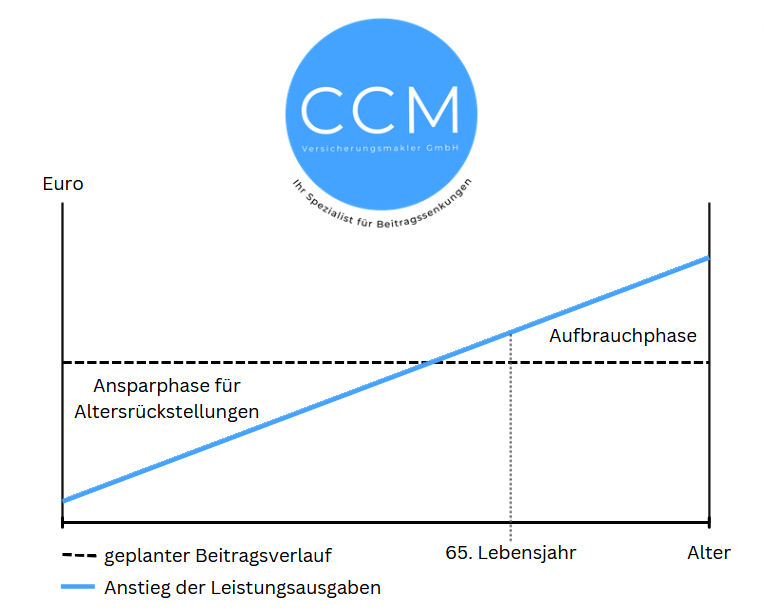

Grundsätzlich ist die private Krankenversicherung recht einfach kalkuliert. In jungen Jahren wird mehr gezahlt als eigentlich notwendig (Bildung von Rückstellungen). Im Rentenalter werden Beitragssteigerungen durch die Rücklagen finanziert, sodass im besten Fall keine Anpassungen notwendig sind.

Verändern sich jedoch die gesamtwirtschaftlichen Umstände (Zinsumfeld, Inflation etc.) oder die Gesundheitsleistungen, bleiben Beitragserhöhungen dennoch nicht aus. Dies ist allerdings plan- und kalkulierbar. Die durchschnittliche jährliche Beitragssteigerung liegt zwischen 2-3%.

Bereits ohne Ihr Zutun bildet der private Krankenversicherer Rückstellungen, um den Beitrag im Rentenalter zu stabilisieren. Man unterscheidet in drei Arten der Altersrückstellung:

Gesetzlicher Zuschlag

Der gesetzliche Zuschlag beträgt 10% auf alle Tarife der substitutiven Krankenversicherung. Er wird vom Vertragsbeginn bis zum 60. Lebensjahr entrichtet. Anschließend entfällt der Beitragsteil für diesen Baustein. Ab dem 65. Lebensjahr sorgen die angesparten Mittel aus dem gesetzlichen Zuschlag für eine Stabilisierung bzw. eine Senkung des Monatsbeitrags.

Tarifliche Altersrückstellung

Die tarifliche Altersrückstellung bildet sich aus dem Teil des Beitrags, der nicht für die Deckung von Kosten verwendet wird. Je nach Gesellschaft und je nach Tarif unterscheiden sich die Rückstellungsquoten stark. Grundsätzlich gilt: je leistungsstärker der Tarif, desto höher die Rückstellungsquote. Die tarifliche Rückstellung sammelt sich bis zum 65. Lebensjahr an und wird ab dann beitragsstabilisierend verwendet.

Verzinsung der Altersrückstellungen

Beide Rückstellungsarten werden verzinslich angelegt. Da es bei den Altersrückstellungen nicht nur um wenige Euro, sondern je nach Vorversicherungszeit um mehrere 10.000 Euro geht, fallen auch die Zinsen nicht allzu gering aus. Die Zinserträge haben ein großes Gewicht und werden ab dem 65. Lebensjahr ebenfalls zur Beitragsstabilisierung eingesetzt.

Faktencheck: Beitragsentlastungstarif

Nicht von ungefähr sind wir der klaren Ansicht, dass eine PKV nicht als Sparmodell zur GKV dienen sollte. In der privaten Krankenversicherung geht es primär um bessere Leistungen wie z.B. freie Arztwahl, Termine ohne Wartezeit, Einbettzimmer / Chefarzt im Krankenhaus und viele mehr. Ein netter Nebeneffekt ist es dann, wenn man trotzdem noch den ein oder anderen Euro zur GKV spart und gleichzeitig die Gewissheit hat, dass man die Prämien im Rentenalter jederzeit problemlos stemmen kann. Wie das funktioniert, möchten wir Ihnen heute anhand der Beitragsentlastungskomponenten zeigen.

Was ist ein Beitragsentlastungstarif?

Grundlegend handelt es sich bei einem Beitragsentlastungstarif (auch BEN, BE oder BEA abgekürzt) um eine künstliche Geldzufuhr zu den Altersrückstellungen. Nur, dass diese im Unterschied zu den tariflichen Altersrückstellungen nicht beitragsstabilisierend, sondern beitragssenkend eingesetzt werden. Wahlweise kann dies ab dem 65. bzw. 67. Lebensjahr geschehen. Es wird also „freiwillig“ mehr in die PKV eingezahlt als eigentlich nötig. Als Gegenleistungen sichert Ihnen die Gesellschaft ab dem gewählten Lebensalter einen Beitragsentfall in vorher vereinbarter Höhe zu.

Für wen ist der Beitragsentlastungstarif sinnvoll?

Gleichermaßen für Angestellte und Selbstständige. Dabei entfaltet der BEN-Tarif in beiden Gruppen seine jeweiligen Stärken. Für Angestellte wird der Entlastungstarif durch den Arbeitgeberzuschuss besonders lukrativ. Für Selbstständige hingegen ist die Beitragsentlastung voll steuerlich ansetzbar. Allein durch diese Förderungen (50% AG-Zuschuss bzw. persönlicher Steuersatz bei Selbstständigen) ist der Beitragsentlastungstarif in Sachen Rendite nicht zu übertreffen.

Warum Beitragsentlastungstarif und nicht einfach einen ETF besparen?

Hierfür gibt es zwei ganz einfache Gründe. Grund Nr. 1 ist, dass der Beitragsentlastungstarif zweckgebunden ist. Er wird also zielgerichtet für die Senkung des PKV-Beitrags verwendet und kann im Gegensatz zu frei verfügbaren Geldmitteln nicht anderweitig eingesetzt werden. Grund Nr. 2 ist, dass auf die Beitragssenkung im Rentenalter keine Steuer gezahlt werden muss. Da keine Auszahlung, sondern lediglich eine Senkung erfolgt, gibt es auch nichts, was der Steuer unterliegt.

Aus der Praxis für die Praxis – der Beitragsentlastungstarif und seine Wirksamkeit

Beispielkunde: 30 Jahre, Angestellter Informatiker

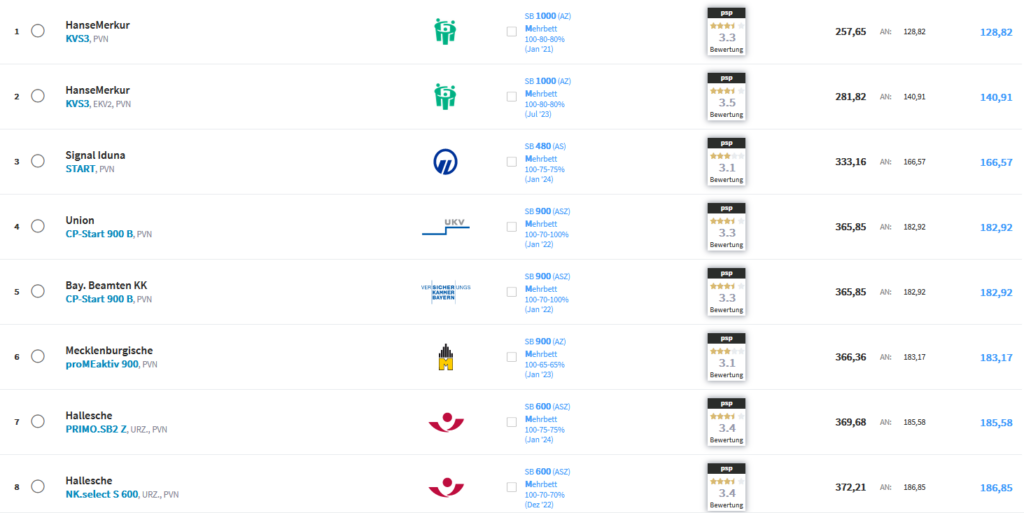

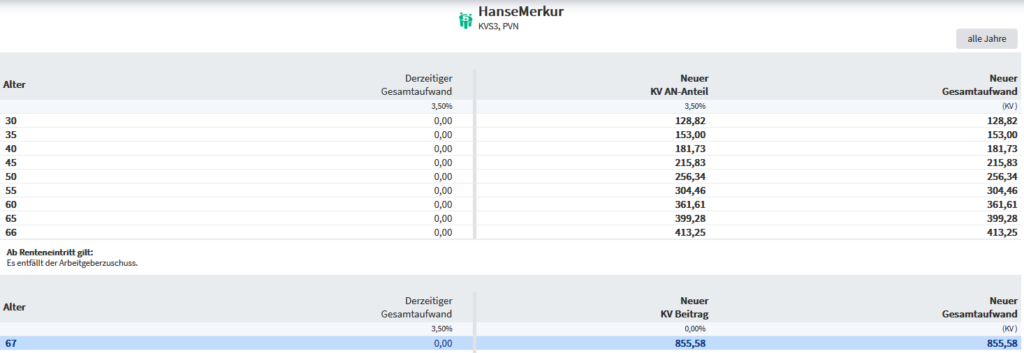

Den günstigsten Tarif auf dem PKV-Markt findet unser Beispielkunde bei der HanseMerkur (Tarif KVS3). Der Beitrag inkl. Pflegeversicherung beträgt 257,65€ monatlich. Der Eigenanteil nach Abzug des Arbeitgeberzuschusses beträgt 128,82€ monatlich. Es sind keinerlei Zusatzbausteine wie Krankentagegeld, Kurtagegeld, Wahlleistungen im Krankenhaus, Beitragsentlastung etc. enthalten.

Entwickelt sich der Beitrag nun mit durchschnittlich 3,5% pro Jahr nach oben, liegt der Gesamtbeitrag zum Renteneintritt bei geschlagenen 855,58€ monatlich. Für einen Rentner mit geringerem monatlichem Einkommen als in der aktiven Erwerbszeit, kann das ein ganz schöner Brocken sein.

Entscheidet sich der Kunde nicht für den Billigtarif, sondern die HanseMerkur „Luxusvariante“ im Tarif KVT1000 (inkl. Beitragsentlastung 800€, Krankentagegeld, Kurtagegeld, Krankenhauszusatzversicherung), sieht das mit 3,5% durchschnittlicher jährlicher Steigerung folgendermaßen zum Renteneintritt aus:

| Grundsätzlicher Gesamtbeitrag im Alter | 1.152,89€ monatlich |

| Entfall gesetzlicher Zuschlag zum 60. Lebensjahr | 1.037,16€ monatlich |

| Wirksamwerden Beitragsentlastung zum 65. Lebensjahr | 237,16€ monatlich |

| Entfall Krankentagegeld zum Renteneintritt | 160,54€ monatlich |

| Zuschuss der GRV (7,95% auf die monatliche Altersrente) | 80,27€ monatlich |

| Eigenbeitrag ab dem Renteneintritt | 80,27€ monatlich |

Im Verhältnis zur Billigvariante im Tarif KVS3 ohne Zusatzbausteine zahlt der Kunde in der Rente 775,31€ monatlich weniger.

Gerade in der aktiven Erwerbszeit (vor allem mit Arbeitgeberzuschuss) hat man eher die Möglichkeit etwas mehr zu zahlen als im Rentenalter, wenn die Einkünfte limitiert sind. Deshalb zahlt sich frühe Vorsorge aus. Je früher der Beitragsentlastungstarif abgeschlossen wird, desto wirksamer / günstiger ist er. Der folgenden Tabelle können Sie die Beiträge jeweils für einen 30-jährigen und einen 45-jährigen mit 400€ monatlicher Beitragsentlastung im Rentenalter entnehmen.

Kosten für einen Beitragsentlastungstarif mit 400€ monatlicher Beitragssenkung

| Gesellschaft | Monatlicher Beitrag mit 30 Lebensjahren | Monatlicher Beitrag 40 Lebensjahren |

| Allianz | 106,40€ | 176,80€ |

| Alte Oldenburger | 181,60€ | 245,60€ |

| ARAG | 96,40€ | 167,20€ |

| AXA | 133,60€ | 250,40€ |

| Barmenia | 120,00€ | 192,00€ |

| BBKK | 122,40€ | 200,80€ |

| Continentale | 94,00€ | 163,60€ |

| DKV | 111,12€ | 190,72€ |

| Gothaer | 106,40€ | 188,00€ |

| Hallesche | 92,80€ | 160,80€ |

| HanseMerkur | 95,60€ | 183,60€ |

| Inter | 186,40€ | 250,80€ |

| Münchener Verein | 144,80€ | 233,20€ |

| Nürnberger | 106,00€ | 186,50€ |

| R+V | 114,40€ | 188,80€ |

| SDK | 128,00€ | 216,00€ |

| Signal Iduna | 113,56€ | 154,00€ |

| UKV | 117,60€ | 202,40€ |

| uniVersa | 94,40€ | 169,60€ |

| Württembergische | 135,20€ | 238,40€ |

Zu beachten ist, dass die meisten Beitragsentlastungstarife auch im Rentenalter weitergezahlt werden müssen. Ein Irrglaube ist demzufolge, dass ab dem Renteneintritt die vereinbarte Summe und der Tarifbeitrag für die Beitragsentlastung entfallen. Damit die Effektiversparnis zwischen Beitrag & Beitragssenkung möglichst hoch ist, empfiehlt sich ein früher Abschluss.

Unterschiedliche Beitragsentlastungskonzepte je Gesellschaft

Wünschenswert wäre eine freie Auswahl der monatlichen Beitragssenkung im Rentenalter. Dies ist so jedoch leider nicht möglich, da jeder private Krankenversicherer eigene Richtlinien zu maximal versicherbaren Entlastungen hat. Zumeist orientieren sie sich am derzeitigen KV-Beitrag sowie am Beitrag zur Entlastungskomponente selbst. In der folgenden Tabelle erfahren Sie, bei welchem Versicherer welcher Betrag abgesichert werden kann.

| Gesellschaft | Max. Höhe des Beitragsentlastungstarifs |

| Allianz | 80% des KV- & BE-Beitrags |

| Alte Oldenburger | 80% des KV-Beitrags |

| ARAG | 100% des KV- & BE-Beitrags |

| AXA | 100% des KV-Beitrags |

| Barmenia | 100% des KV- & BE-Beitrags |

| BBKK | 100% des KV-Beitrags |

| Continentale | 100% des KV-Beitrags |

| DKV | 100% des KV-Beitrags |

| Gothaer | 100% des KV- & BE-Beitrags |

| Hallesche | 100% des KV- & BE-Beitrags |

| HanseMerkur | 200% des KV-Beitrags |

| Inter | 100% des KV- & BE-Beitrags |

| Münchener Verein | 75% des KV-Beitrags |

| Nürnberger | 100% des KV-Beitrags + gesetzlicher Zuschlag |

| R+V | 80% des KV-Beitrags + gesetzlicher Zuschlag |

| SDK | 75% des KV-Beitrags |

| Signal Iduna | 150% des KV- & BE-Beitrags |

| UKV | 100% des KV-Beitrags |

| uniVersa | 100% des KV- & BE-Beitrags + gesetzlicher Zuschlag |

| Württembergische | 100% des KV-Beitrags |

Die Wahl des privaten Krankenversicherers sollte natürlich nicht ausschließlich vom Beitragsentlastungstarif abhängig sein. Dennoch ist es aus unserer Sicht wichtig, die mögliche Beitragsreduktion beim Abschluss einer PKV in die Wahl des Versicherers einfließen zu lassen. Für einen guten Beitragsentlastungstarif sprechen diese Faktoren:

- Lässt mindestens 100% Beitragssenkung für den KV-Beitrag zu

- Lässt mindestens 100% Beitragssenkung für den BE-Beitrag zu

- Vernünftige Preiskalkulation

- Zusatzpunkt: Beitrag wird nicht konstant durchgezahlt, sondern vermindert sich ab dem Wirksamwerden des Beitragsentlastungstarifs um 20 – 75%

Zusammenfassung und Fazit

Der Beitrag zur privaten Krankenversicherung steigt (ebenso wie der Beitrag der GKV) regelmäßig an. Um bezahlbare Prämien im Alter gewährleisten zu können, empfehlen wir die Integration eines Beitragsentlastungstarifs in ausnahmslos jede PKV.

Hierzu bedarf es einer Beratung durch einen Experten. Nicht nur in Sachen Beitragsentlastungstarif, sondern auch in Sachen „wie finde ich per Voranfrage den richtigen Anbieter“, ist eine Beratung durch eine externe Person mit „Know-How“ unerlässlich.

Als Spezialist für die private Krankenversicherung stehen wir Ihnen gerne für ein unverbindliches Gespräch zur Verfügung.